Tax-IA Bulletin

Bulletin nr: 2019-46

To : The clients and company web site

From : Independent Advisors / Accounting & Tax

Date : December, 4th 2019

Subject: Hasılat Esaslı Kazanç Tespit Uygulaması Başlıyor.

Bilindiği üzere safi kurum kazancı Kurumlar Vergisi Kanunu’na göre, gelir vergisine tabi ticari kazançlar da Gelir Vergisi Kanunu’na göre beyan usulüyle vergilendirilmektedir.

Gelir Vergisi Kanunu’na eklenen 113 ncü madde ile şehir içi yolcu taşımacılığı faaliyetiyle uğraşan mükellefler için kolaylaştırılmış bir vergilendirme yöntemi başlatılmıştır. Konuyla ilgili olarak 03/12/2019 tarih 30967 sayılı Resmî Gazete’ de Gelir Vergisi Genel Tebliği (Sıra No:309) yayımlanmıştır.

Tebliğde, detaylı bir şekilde, “Hasılat Esaslı Kazanç Tespiti Uygulaması” kapsamında, uygulamanın tanımı, yararlanabilecek mükellefler ve şartları, yararlanmaya ilişkin taleplerin değerlendirilmesi aşaması, örneklerle kapsama giren mükellefler için vergiye tabi kazancın hesaplanması, başka kazançların bulunması halinde özellikli durumlar, diğer indirim ve istisna uygulamalarının durumu, bu uygulamaya ilişkin şartların kaybedilmesi ve uygulamadan çıkış hususları hakkında açıklamalar yapılmıştır.

Şimdi 10 soru ve cevap ile ayrıntılara bakmak gerekirse;

1. Kimler Yararlanabilir:

Hasılat esaslı kazanç tespiti uygulamasından, şehir içi yolcu taşımacılığı faaliyetinde bulunan ve bu faaliyetlerinden kaynaklanan hasılatlarının tamamını elektronik ücret toplama sistemleri aracılığıyla elde eden gelir (kazançları basit usulde tespit edilenler dâhil) veya kurumlar vergisi mükelleflerinden bu hususta talepte bulunanlar yararlanabileceklerdir.

Hasılat esaslı kazanç tespiti uygulamasından faydalanılabilmesi için;

a) Uygulamadan yararlanmak isteyen mükelleflerin şehir içi yolcu taşımacılığı faaliyetinde bulunması,

b) Bu faaliyetlerden kaynaklanan hasılatın tamamının elektronik ücret toplama sistemleri aracılığıyla elde edilmesi,

c) Gelir veya kurumlar vergisi yönünden bağlı olunan vergi dairesine uygulamadan yararlanma hususunda yazılı olarak talepte bulunulması gerekmektedir.

2. Hasılatın bir kısmı nakden tahsil ediliyorsa sistemden yararlanabilir miyiz?

Şehir içi yolcu taşımacılığı faaliyetinde bulunan mükelleflerin bu faaliyetlerinden kaynaklanan hasılatlarının tamamının elektronik ücret toplama sistemi aracılığıyla elde edilmesi gerekmektedir, aksi durumda bu uygulamadan faydalanılamayacaktır.

3. Bu hasılata hangi oranda gelir veya kurumlar vergisi uygulanacaktır?

Şehir içi yolcu taşımacılığı faaliyetinde bulunan ve bu faaliyetlerinden kaynaklanan hasılatlarının tamamını elektronik ücret toplama sistemleri aracılığıyla elde eden mükelleflerden başvuruları vergi dairesi tarafından kabul edilenler, söz konusu faaliyetlerinden elde ettikleri gayrisafi hasılatlarının %10’unu bu faaliyetlerine ilişkin vergiye tabi kazanç olarak beyan edeceklerdir. Bir nevi götürü usul uygulamasıdır.

Hasılat esaslı kazanç tespiti usulünden faydalanan mükelleflerden 3065 sayılı Katma Değer Vergisi Kanununun 38 inci maddesi kapsamında hasılat esaslı vergilendirme usulüne göre vergilendirilenler, hasılat esaslı kazancın tespitinde bu faaliyetlerine ilişkin hesapladıkları katma değer vergisi dâhil tutarı gayrisafi hasılat tutarı olarak dikkate alacaklardır.

4. Sisteme girmek zorunlu mu? İstenirse Çıkılabilir mi?

Şehir içi yolcu taşımacılığı faaliyetine ilişkin kazançları hasılat esaslı kazanç tespiti usulüne göre hesaplanan mükellefler, bu usule geçtikleri tarihten itibaren iki yıl geçmeden bu usulden çıkamayacaklardır.

Bu usulden çıkmak isteyen mükellefler, iki yıllık sürenin tamamlanması kaydıyla, gelir veya kurumlar vergisi yönünden bağlı bulundukları vergi dairesine verecekleri dilekçelerine istinaden, takip eden yılın başından itibaren hasılat esaslı kazanç tespiti usulünden çıkabileceklerdir.

5. Uygulamadan çıkarılma şartları nelerdir? Ceza yenirse ne olur?

Hasılat esaslı kazanç tespiti uygulamasından yararlanan mükellefler hakkında, bu uygulamadan yararlandıkları dönemlerle sınırlı olmak üzere, bir takvim yılı içerisinde iki kez Vergi Usul Kanunu 353. Maddesi uyarınca, özel usulsüzlük cezası kesilmesi halinde, bu mükellefler cezanın kesildiği ve takip eden iki takvim yılı boyunca bu uygulamadan yararlanamazlar. Söz konusu mükellefler anılan fıkralar uyarınca ikinci cezanın kesildiği takvim yılının başından itibaren hasılat esaslı kazanç tespiti uygulamasından çıkarlar.

6. Başka gelir unsurları da varsa uygulama nasıl olacaktır?

Hasılat esaslı kazanç tespiti usulüne geçen mükelleflerin şehir içi yolcu taşımacılığı faaliyetleri yanında vergiye tabi başkaca faaliyetlerinin veya kazanç ya da iratlarının bulunması halinde, şehir içi yolcu taşımacılığı faaliyetlerine ilişkin gider veya maliyetlerini, vergiye tabi diğer kazanç veya iratlarının tespitinde dikkate almaları mümkün değildir. Bu mükellefler, diğer faaliyetlerinden dolayı elde ettikleri kazanç veya iratları nedeniyle bu madde hükmünden de faydalanamayacaklardır.

7. Başka gelir unsurları da varsa ortak giderler nasıl hesaplanacak?

Şehir içi yolcu taşımacılığı faaliyeti ile bu kapsama girmeyen işlerin birlikte yapılması halinde müşterek genel giderler, bu faaliyetler ile ilgili olarak cari yılda oluşan maliyetlerin toplam maliyetler içindeki oranı dikkate alınarak dağıtılacaktır. Bu dağıtım sonucunda müşterek genel giderlerden şehir içi yolcu taşımacılığı faaliyetine düşen pay, diğer faaliyetlere ilişkin vergiye tabi kazancın ve gelir ya da kurumlar vergisi matrahının tespitinde dikkate alınmayacaktır.

8. Kayıt veya muhasebede özellikle dikkat edilmesi gereken hususlar nelerdir?

Hasılat esaslı kazanç tespiti usulüne geçen ve şehir içi yolcu taşımacılığı faaliyetleri yanında vergiye tabi başkaca faaliyetleri de bulunan mükelleflerce, söz konusu uygulama kapsamında bulunan ve bulunmayan faaliyetlerine ilişkin hasılat, maliyet ve gider unsurlarının ayrı ayrı izlenmesi, uygulama kapsamındaki faaliyete ait hasılat, maliyet ve gider unsurlarının, diğer faaliyetlerle ilişkilendirilmemesi ve kayıtlarının da bu ayrımı sağlayacak şekilde tutulması gerekmektedir.

9. Başka meslek grupları da buna benzer bir uygulamaya tabi olacak mı?

Uygulama, 7186 sayılı Kanun ile sadece şehir içi yolcu taşımacılığı faaliyetiyle uğraşanlar için öngörülmüştür. Kanunun madde gerekçesine göre vergi uygulamalarının basitleştirilmesi, mükellefin vergiye uyum maliyetlerinin azaltılması amaçlanmıştır. Bu uygulamanın başka meslek kollarına yaygınlaştırılması için Yasal değişiklik gerekmektedir. 7186 sayılı Kanun’un TBMM’ye sevk edilen teklif metnine göre sadece şehir içi yolcu taşımacılığı için değil Cumhurbaşkanı’nca belirlenen tüm sektörler için bu uygulama öngörülmüştü. Fakat madde Plan ve Bütçe Komisyonu’nda sadece şehir içi yolcu taşımacılığı faaliyetine uygulanmak üzere revize edilmişti.

10. Uygulamaya geçmek mantıklı mı?

Bu uygulama her mükellefin kendi maliyet ve gelir hesaplarını analiz ederek verebileceği bir karardır. Bu yüzden geriye doğru 5-10 yıllık kar-zarar-maliyet hesaplarının mali danışmanlarınızla tetkik edilerek karar verilmesini tavsiye ediyoruz.

Konuyla ilgili diğer gelişmeleri de sizlere duyurmaya devam ediyor olacağız.

Bu konuyla ilgili herhangi bir sorunuz için vergi ve muhasebe uzmanlarımıza danışabilirsiniz.

Saygılarımızla,

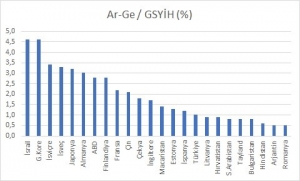

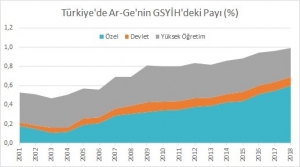

Son açıklanan TÜİK verilerine göre 2018 sonunda Ar-Ge harcamalarının GSYİH’deki payı %1.03 olarak gerçekleşti. Bu şimdiye kadar Türkiye ekonomisinin ulaştığı en yüksek Ar-Ge düzeyi.

Son açıklanan TÜİK verilerine göre 2018 sonunda Ar-Ge harcamalarının GSYİH’deki payı %1.03 olarak gerçekleşti. Bu şimdiye kadar Türkiye ekonomisinin ulaştığı en yüksek Ar-Ge düzeyi.